С 1 апреля 2023 г. Центральный банк Российской Федерации запускает пилотный проект по внедрению цифрового рубля. Новая форма денег, замкнутая на главный эмиссионный регулятор страны, станет альтернативой наличным и безналичным расчетам.

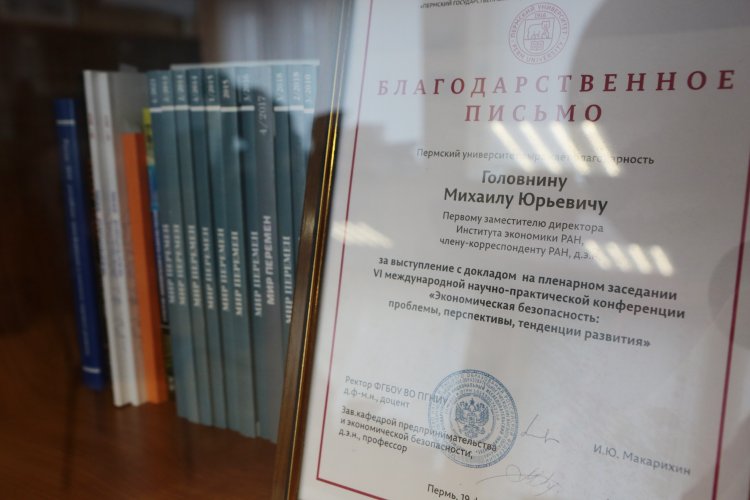

Чем цифровой рубль принципиально отличается от наличных и безналичных денег и криптовалют? Зачем вводить новую форму и как она повлияет на экономическую ситуацию в России? Какие страны вводят национальные цифровые валюты? Об этом ― в интервью с директором Института экономики РАН членом-корреспондентом РАН Михаилом Юрьевичем Головниным.

Директор Института экономики РАН член-корреспондент РАН Михаил Юрьевич Головнин

Фото: Ольга Мерзлякова / «Научная Россия»

― Последний раз мы встречались с вами два года назад — весной 2021 г. Тогда интервью было посвящено криптовалютам и рынку NFT: в тот момент биткоин существенно подорожал, что вызвало всплеск интереса к теме альтернативных денег. Вы упоминали, что и Центробанк России, и центральные банки других государств готовятся к введению цифровых национальных валют. Сегодня предварительные этапы пройдены и в России начинают открыто тестировать цифровой рубль. Что такое цифровой рубль? Чем он принципиально отличается от безналичной оплаты?

― Действительно, многие страны прошли значительный путь к введению национальных цифровых валют, которые часто называют «цифровыми наличными». Цифровые валюты ― это третья форма денег, как об этом и пишет Центробанк: есть наличные, есть безналичные, а теперь и цифровые деньги. В России это, соответственно, цифровой рубль.

С наличными деньгами его роднит то, что он позволяет достаточно просто осуществлять сделки с контрагентами. Эти операции проходят не через счета, а через электронный кошелек, единственный для каждого экономического агента, тогда как счетов может быть много. В отличие от безналичных денег, эмитентами которых выступают коммерческие банки, эмитент цифрового рубля ― Центральный банк. Существенная разница цифровых и наличных денег в том, что новая форма не анонимна: можно прослеживать транзакции и сделки, что невозможно с бумажными деньгами. Анонимность как важное преимущество наличности пропадает.

― А ведь в основе цифровой рубль опирается на технологии криптовалют, которые славились в том числе анонимностью…

― Технологическая основа криптовалют и цифровых денег, казалось бы, одинакова, но это два принципиально разных подхода. В случае с криптовалютами верификация децентрализована, ее осуществляют все участники сети. Верификация системы цифровых национальных валют централизованная, основной участник ― это Центральный банк, который видит все транзакции.

― Зачем вводится цифровой рубль? Он должен как-то повлиять на экономику России?

― Несколько лет назад значительно выросла активность в отношении частных цифровых валют. Это касается не только криптовалют, но и стейблкоинов, которые развиваются параллельно. Создание национальных цифровых валют стало ответной реакцией центральных банков многих стран на конкуренцию со стороны частных денег.

Главное преимущество цифровых валют ― низкая стоимость совершения платежей. Для криптовалют важным фактором была и анонимность, но в случае с национальными цифровыми деньгами в этом вопросе мы видим полную противоположность.

Цифровая валюта интересна для бюджета и бюджетных операций именно из-за того, что средства можно легко отслеживать. Соответственно, в перспективе контракты, которые заключает государство, планируется проводить в цифровых рублях. С одной стороны, открытость сделок играет позитивную роль, с другой — это может крайне не понравиться многим экономическим агентам, предпочитающим анонимность.

Очень важный вопрос: насколько легко можно будет переводить деньги из одной формы в другую? Пока все только тестируется, и Центральный банк России заявляет, что никаких ограничений на перевод не будет. Но мы помним прецеденты, когда государство тем или иным образом пыталось стимулировать использование определенной формы денег. Например, в какой-то момент зарплаты стали начислять только на банковские карты, а позже ― на карты определенной платежной системы «Мир». Тогда люди после зарплаты часто шли в банкомат и сразу переводили деньги из одной формы в другую: из безналичной в наличную. Сегодня мы этого уже не наблюдаем: у безналичной формы денег появились преимущества, например начисление процентов на остаток по карте и различные кешбэки. Люди стали экономически заинтересованы в том, чтобы держать деньги на банковских карточках. Это пример того, как отдельные преимущества безналичной формы перекрывают преимущества анонимности наличных денег.

Будут ли такие преимущества у цифрового рубля ― пока непонятно. Достоинства и недостатки введения новой формы денег для обычных граждан еще неочевидны. На цифровые рубли не будет начисляться процент, кешбэков тоже ждать не стоит. Возникает вопрос: не начнут ли люди переводить цифровые деньги в другую форму, если им будут их навязывать? Например, если будет принято решение о выплате зарплаты цифровыми рублями всем сотрудникам бюджетных организаций.

Вспоминая опыт внедрения безналичных платежей, могу сказать, что люди у нас достаточно осторожные и с подозрением относятся к новому. Не исключаю, что вначале многие будут быстро выводить средства из цифровой формы. Поэтому так важно работать над мотивационными механизмами, которые склонят людей хранить деньги именно в форме цифрового рубля.

― Я читал об одном из примеров использования цифрового рубля. Допустим, материнский капитал начисляется в форме цифровых рублей. В таком случае его не получится никаким образом потратить на цели, не предусмотренные законом.

― Да, это и есть пример достоинств и недостатков использования цифрового рубля. Одно из его очевидных преимуществ ― целевое использование бюджетных средств. Но это преимущество для бюджета. Потребитель, возможно, хотел бы потратить деньги более свободно.

Поэтому кроме ограничений потребителя надо поощрять. В качестве аргумента сегодня приводят более низкие комиссии или их полное отсутствие. Мы видим, что для частных лиц безналичная система достаточно дешевая или даже бесплатная. Эти комиссии в основном значительно влияют на тех, кто их обслуживает, например на розничную торговлю. При введении цифрового рубля этот сектор рынка заметно выиграет, но часть средств потеряют коммерческие банки, которые получали комиссию. Пока мы не можем оценить, как окончательно будет выглядеть этот баланс.

Даже безотносительно к прямым экономическим выигрышам и потерям очень важно, как экономические агенты отреагируют на новую форму денег, если она не будет насаждаться административно. А при любой форме административного давления надо автоматически вводить барьеры между переходами средств из одной формы в другую. Например, в Нигерии сегодня активно продвигается национальная цифровая валюта eNaira. Опыт показал, что население недостаточно активно использует эту форму денег. В результате недавно там ввели ограничения на снятие наличных в банкоматах.

― То есть все зависит от того, насколько государство будет мотивировать распространение цифрового рубля?

― Да. Есть две основные формы мотивации: принуждение или экономическая мотивация. Ситуация с безналичными деньгами показала, как работают именно мотивационные механизмы.

Как я говорил, эмитентом цифрового рубля выступает Центральный банк России. Это значительное отличие цифровых денег от безналичных, которые выпускаются коммерческими банками, пусть и на основе хранящихся в Центробанке резервов. Эта надежность эмитента всячески подчеркивается и может повлиять на распространение цифровой формы рубля.

Мотивация использования цифрового рубля может быть связана также с использованием офлайн систем. То есть цифровой рубль рассчитан в том числе на регионы России, где интернет или работает плохо, или его нет совсем. Таким образом, в труднодоступных частях страны появится альтернатива безналичным платежам.

― Как только звучит слово «цифровой», в голову сразу приходит интернет. Каким образом цифровым рублем можно будет рассчитываться офлайн? И как будет реализована техническая часть онлайн-работы с электронным кошельком?

― Каким образом будет реализована офлайн-платформа цифрового рубля, мне пока тоже непонятно. Но надо понимать, что возможность использовать деньги без интернета ― это дополнительная функция, основным остается онлайн-механизм.

Это будет мобильное приложение, основанное на приложении любого коммерческого банка, который выступает агентом. Конечный участник этой системы ― Центробанк. Когда концепция цифрового рубля только разрабатывалась, обсуждался вариант, при котором коммерческие банки совсем не участвовали бы в этом процессе. Абсолютно всем занимался бы Центральный банк России. Но тогда возникла бы серьезная проблема: при введении цифрового рубля коммерческие банки и так достаточно серьезно теряют, в том числе средства за обработку платежей. Кроме того, может произойти отток средств с вкладов населения. Поэтому был выбран гибридный путь, в основе которого ― электронные кошельки Центрального банка, работающие через приложения коммерческих банков. Но надо понимать, что сколько бы у человека ни было различных банковских приложений, электронный кошелек всегда останется один.

Существует и вопрос безопасности цифрового рубля. Когда вводилась безналичная система оплаты, в ее пользу часто приводился аргумент, что наличные могут украсть, а если украдут карточку, ее можно просто заблокировать. Опыт показал, что угрозы, связанные с киберпреступностью, остаются и их надо оценивать в контексте введения цифрового рубля.

― С 1 апреля начинается именно пилотный этап запуска цифрового рубля. Насколько мне известно, в нем принимают участие 13 коммерческих банков. Кто еще привлечен к работе на начальном этапе, на какой срок он рассчитан и что необходимо проверить?

― Да, участие принимают 13 коммерческих банков, с которыми работали еще на предыдущем этапе. То есть все экономические процессы, связанные с внедрением цифрового рубля, проходили пока внутри банковской системы, поэтому мы их не видели. Теперь тестирование будет проходить в реальных условиях: определенная группа потребителей начнет расплачиваться цифровыми рублями за реальные товары и услуги через системы отобранных раньше 13 банков.

Центробанк начинает оценивать, как система работает на практике. Надо понимать, что участие принимает достаточно ограниченная группа, и непонятно, насколько их простимулируют к использованию цифрового рубля. Остается открытым вопрос: не станут ли участники программы переводить цифровые деньги в другие формы? Возможно, станет понятно, какие ограничения, связанные с введением цифрового рубля, стоит ждать.

Пилотный этап рассчитан на этот год. С 2024 г. уже планируется совмещение системы цифрового рубля с другими странами, это очень важный момент. Ведь цифровые валюты рассчитаны не только на обращение внутри страны, но и на сделки за рубежом. Здесь опять надо вернуться к криптовалютам, которые изначально создавались как международные деньги. Криптовалюты не привязаны к отдельным государствам, это именно глобальная валюта в отличие от цифровых денег отдельных стран, которые изначально создаются как национальные.

Чтобы валюта стала доступной для международного использования, центральные банки разных стран должны совместить свои цифровые платформы. Тогда экономические агенты смогут взаимодействовать, используя цифровые деньги. Некоторые страны прорабатывают другой вариант экономического взаимодействия на основе цифровых валют. Это так называемая многосторонняя цифровая валюта центральных банков, по-английски multi-CBDC. При этой системе изначально создаются единая платформа и единая валюта для международных сделок определенных стран. В России вопрос создания цифровой мультивалюты пока не рассматривается, но это возможная перспектива, например, в рамках Евразийского экономического союза.

Надо понимать, что национальные власти и центральные банки в первую очередь заинтересованы в контроле над национальной сферой денежного обращения. Это одна из причин настороженного отношения к криптовалютам, выступающих конкурентами национальным валютам в отдельных странах. Соответственно, страны изначально идут не по пути создания глобальной валюты, которую можно применять в национальной экономике, а начинают с создания собственных денег, которые можно использовать для международных платежей.

― Сколько стран сегодня уже ввели национальные цифровые валюты или готовы к их внедрению?

― Все на разных стадиях. Самый известный пример крупной экономики ― это Нигерия. Часто на слуху также Багамы, где введен так называемый песочный доллар, Sand Dollar. Активно проект развивается в Китае, хотя в полном масштабе как национальная валюта он еще не запущен: цифровой юань занимает совсем небольшой процент от общего объема средств в обращении. И есть Восточно-Карибский валютный союз, объединяющий шесть стран. Они ввели единую цифровую валюту DCash.

― Цифровые валюты — это явление в экономике, к которому так или иначе придут все страны?

― Судя по всему, да. Мы видим, что развитие в этом направлении идет, хотя реагируют страны очень по-разному.

Мне очень интересно, как цифровые валюты смогут переформатировать мировую валютную систему, а в этой области есть возможности для существенных изменений. В мировой валютной системе пока господствует доллар США, у которого практически нет реальной альтернативы. Но теперь происходит качественный технологический скачок и конкуренция валют может усилиться.

На мой взгляд, Китай неслучайно так активно продвигает проект цифрового юаня. В существующей валютной системе у китайского юаня нет весомых перспектив серьезно потеснить доллар. Но если Китай первым введет принципиально новую технологическую систему, возможности юаня качественно изменятся, что может затронуть мировую валютную систему.

К цифровым валютам достаточно настороженно относятся Соединенные Штаты Америки и страны зоны евро. Отсутствие анонимности там ― достаточно болезненный вопрос. Но тем не менее это общий тренд, и отдельные страны могут потерять конкурентные преимущества в валютной сфере, если отстанут в развитии этих технологий.

― Около 20 лет назад в обороте были преимущественно наличные деньги. Потом появилась безналичная оплата, а теперь и цифровая. Внедрение новых форм денег направлено на вытеснение наличности в силу анонимности таких денег?

― Безусловно, одна из целей ― минимизация наличной формы обращения денег. Изначально это делалось через внедрение безналичной формы, теперь и цифровой, этого не скрывали. Некоторые страны, например скандинавские, стараются полностью отказаться от наличности.

В России ситуация иная: несмотря на значительное сокращение сферы обращения наличных денег с 1990-х гг., их доля остается достаточно высокой. Удастся ли вытеснить наличные целиком ― сложный вопрос. На примере безналичных расчетов мы видим, что это происходит именно через систему экономической мотивации. Если удастся существенно сократить долю наличных денег, у экономических агентов начнут появляться издержки, связанные с хранением наличности. Со временем это может привести к их вытеснению из обращения, но пока нет предпосылок к тому, чтобы это произошло в ближайшей перспективе.

Интервью проведено при поддержке Министерства науки и высшего образования РФ и Российской академии наук